Estrangeiro será termômetro para ativo local

Transição política e cena externa são pontos de atenção, mas fluxo pode dar impulso a ‘kit Brasil’

Por Adriana Cotias

Em meio a dúvidas sobre a transição de governo e o rumo da política econômica brasileira, com o candidato Luiz Inácio Lula da Silva (PT) eleito presidente, o investidor estrangeiro tende a ser o fiel da balança para os ativos locais. Entre especialistas em investimentos, há quem considere que é melhor esperar o nevoeiro passar até ter mais visibilidade para assumir posições de maior risco. E há também quem avalie que, se o investidor esticar o olhar para 2023 e adiante, há boas oportunidades a capturar em ações, renda fixa, multimercados e fundos de crédito.

A sucessão ocorre num momento de vento contrário no mercado internacional, com os principais bancos centrais do mundo apertando as condições financeiras, e ainda sob efeitos nocivos da guerra entre Rússia e Ucrânia na inflação. Mas como o Brasil antecipou seu ciclo de aperto monetário, qualquer sinalização em direção à responsabilidade fiscal e uma equipe econômica pró-mercado a partir de 2023 pode engatilhar novas entradas de recursos externos.

Até aqui, o comportamento do capital externo na bolsa local foi bastante pragmático, com a entrada de quase R$ 80 bilhões, melhor desempenho desde 2016. Como outros emergentes se tornaram mercados não investíveis, caso de China e Rússia, e mesmo alguns pares latinos, o Brasil pode se beneficiar do fluxo de fundos dedicados.

“Os estrangeiros não estão preocupados com ruídos, querem saber qual é a ‘big picture’, e estar com exposição abaixo da média neste momento pode ser um grande equívoco”, diz Wilson Barcellos, executivo-chefe da italiana Azimut no Brasil. “Com a expectativa de que a democracia prevaleça, que o ambiente de transição não seja de ruptura e que os aspectos fiscais sejam colocados de forma importante, o fluxo externo vem para cá, todos os ativos estão muito depreciados.”

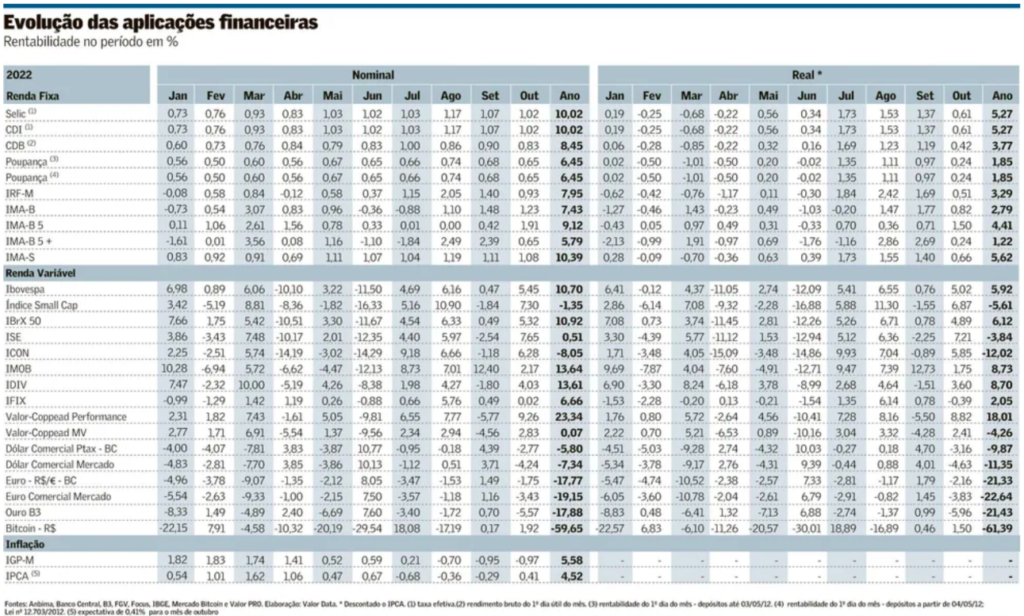

Para o investidor que não está disposto a sofrer com a volatilidade dessa travessia, a recomendação é ser conservador, se apegar às opções que asseguram os 13,75% da Selic, um retorno não desprezível. “Mas, se tiver um prazo mais dilatado, o preço/lucro [das ações na bolsa] e demais ativos têm uma maior possibilidade de alta do que a taxa de juros do custo de oportunidade. Vale a pena investir em renda variável, tomar um pouco mais de risco olhando para um futuro em que acredite que o governo não vai ser leniente

com o fiscal.” Se o pós-eleição for nesta direção, o brasileiro mais tolerante a risco pode pegar carona no aumento da exposição dos estrangeiros.

Na renda fixa, o executivo da Azimut dá preferência a papéis que garantam juro real, como as Notas do Tesouro Nacional série B (NTN-B), um ativo que protege o investidor de ambientes inflacionários mais adversos. Fundos ativos em renda variável e multimercados são outra forma de facultar aos gestores profissionais a tarefa de fazer posições táticas e estruturais com mais velocidade. “É tudo muito favorável para que coloque ativos buscando retorno mais elevado que o custo de oportunidade, o risco compensa.”

Nas suas estratégias de alocação para os clientes, a Principal Claritas chegou ao segundo turno da eleição com posições leves, abaixo da média de mercado em bolsa, privilegiando os títulos indexados à inflação com vencimento em três a quatro anos, diz Ernesto Leme, diretor comercial da gestora. “São ativos que carregam um prêmio em juro real gordo, pagam inflação mais 5,5%, 6%, é difícil ver uma oportunidade tão grande em termos de juro real no mundo.” Multimercados e fundos de renda fixa com crédito privado sem trava de liquidez compõem a carteira.

Para o executivo, um gatilho possível para as ações é, primeiro, o interesse dos estrangeiros pelos ativos locais, algo a ser monitorado, e segundo, a composição da equipe do presidente eleito. “Eu, particularmente, gosto de mercado de risco a partir desse movimento”, afirma Leme.

O especialista cita que seus pares na Principal Claritas, braço no Brasil do americano Principal Group, estão com o dedo no gatilho para aumentar a exposição em estratégias ligadas a juros nominais, mas ele acha prematuro. Em ativos internacionais, tem uma recomendação “neutra”, e lembra a importância de ter uma posição estrutural lá fora como fonte de diversificação para o portfólio.

A equipe de renda variável da ASA Investments já tinha balanceado sua carteira de empresas de pequena e média capitalização na bolsa para setores que poderiam ser

beneficiados por um novo mandato de Lula, a exemplo da construção civil para a baixa renda, com eventual reativação do programa de habitação popular, e o de educação, pelo

viés do incentivo público para inclusão das classes menos favorecidas, segundo Vitor Facure, cogestor do fundo.

A casa aumentou também a fatia em ações do segmento de óleo e gás com Petro Rio, 3R Petroleum e PetroRecôncavo, que podem sair favorecidas de uma maior interferência do governo na estatal Petrobras, a companhia de referência.

“A gente já tinha uma concentração grande em cíclicos domésticos, independentemente da definição eleitoral, por entender que o juro já fez o pico e vai começar a ver em 2023 a redução das taxas”, afirma Facure.

Num primeiro momento, o gestor vê o capital externo servindo de combustível para ações mais líquidas, que integram o Ibovespa, mas posteriormente pode mudar a chave para os casos domésticos, filtrando as ações de melhor fundamento micro. Vai pesar a seleção o desempenho operacional na temporada de resultados referentes ao terceiro trimestre.

Com um fundo direcional, a gestão da ASA tem mantido uma posição pequena de caixa.

Para a pessoa física que tirou o pé do acelerador em meio à alta de juros, o especialista diz que o melhor momento para voltar para a bolsa será quando tiver melhor visibilidade de quando começa o ciclo de corte da Selic. É preciso também observar os desdobramentos na cena internacional. Uma dúvida é até onde vai o aperto monetário nos Estados Unidos e de outras economias desenvolvidas. Facure acha que pode coincidir de ter um quadro mais claro sobre o fim do processo de ajuste lá fora com o início das reduções no Brasil.

Embora selecione ações para o seu fundo partindo do lado operacional das empresas, Sergio Goldman, da Esh Capital, diz que analistas e gestores são pagos para ler o futuro.

Mesmo ainda faltando ingredientes sobre a condução macroeconômica, ele vê um ambiente positivo para a bolsa em 2023.

“Muita gente diz que tem muita ação barata na bolsa, mas isso é em parte por essa dificuldade de antecipar o cenário de médio prazo.”

No primeiro ano do novo governo, ele espera o encaminhamento de reformas e lembra que as questões internacionais são tão importantes quanto as domésticas. O capital estrangeiro para prosseguir comprando Brasil vai querer escutar qual a estratégia do governo Lula para a economia.

Na carteira, Goldman diz gostar de negócios que estão passando por transformação, evitando posições em papéis cujo “valuation” já incorpore um desempenho muito positivo nos próximos anos. O fundo da Esh tem posições relevantes em saúde, com nomes como Dasa e Fleury. Com a alta recente das ações da Cyrela, o papel passou a ter o maior peso na carteira do fundo.

“É um setor que acredito que vá ser bastante incentivado no médio e longo prazo, porque tem certa oferta para média e alta renda”, afirma o gestor.

No setor financeiro, BTG Pactual, BR Parnters e Itaú são os papéis eleitos, que foram penalizados pelo menor ritmo de operações de mercado de capitais neste ano, diz o gestor. No universo das commodities, a carteira tem Vale, Gerdau e JBS. Com a inflação dando sinais de arrefecimento, as ações de varejo também podem se recuperar, caso de Mercado Livre, Lojas Renner e Pão de Açúcar.

O capital estrangeiro tende a continuar irrigando as ações brasileiras, segundo Roberto Motta, estrategista da Genial. “Em termos relativos, o Brasil dá uma goleada, ganha de 7 a 1 em relação a outras economias”, disse em conferência matinal com investidores. “Ele era indiferente ao candidato ‘A’ ou ‘B’ e não parou de colocar dinheiro. Não mora aqui, não vê as mazelas e o que coloca aqui é uma pimentinha nos fundos dele. Já o local está leve em risco e só vai tomar posição, para o bem ou para o mal, à medida que o gabinete de Lula seja formado.” As paralisações dos caminhoneiros em diversas regiões do país e a demora de Bolsonaro para reconhecer a vitória do oponente são, porém, fatores que pesam contra

no curto prazo.